В последнее время все чаще обсуждают изменения в налоговой системе, в частности повышение ставки НДС. Эти изменения затронут все категории бизнеса, от малых до крупных компаний. Почему это важно? Что именно должны сделать предприниматели, чтобы подготовиться к реформе и избежать финансовых потерь? В этой статье мы объясним, что будет изменяться, как это повлияет на ваш бизнес и какие действия помогут подготовиться к изменениям.

Содержание:

— Что такое НДС и как он работает

— Как НДС влияет на прибыль бизнеса

— Почему все говорят про изменение НДС и как это повлияет на мой бизнес

Что такое НДС и как он работает

Налог на добавленную стоимость (НДС) — это косвенный налог, который взимается с покупателя при каждой стадии производства или продажи товара. Государство берет налог с той добавленной стоимости (наценки), которую создает каждый участник цепочки производства и продажи. Но оплачивает этот налог конечный покупатель.

Представьте цепочку создания булки хлеба:

1. Фермер производит зерно. Продает зерно мельнику за 50 рублей. НДС с этой продажи = 50 рублей × 20% = 10 рублей. Фермер уплачивает эти 10 рублей в бюджет.

2. Мельник делает муку. Покупает зерно за 50 рублей (уже с НДС 10 рублей). Делает муку и продает ее пекарю за 100 рублей.

-

НДС с этой продажи = 100 рублей × 20% = 20 рублей.

-

Но! Мельник не платит все 20 рублей. Он вычитает из них тот НДС, который уже уплатил фермер (10 рублей). К уплате в бюджет: 20 рублей - 10 рублей = 10 рублей.

3. Пекарь печет хлеб. Покупает муку за 100 рублей (уже с НДС 20 рублей). Печет хлеб и продает булку в магазин за 150 рублей.

-

НДС с этой продажи = 150 рублей × 20% = 30 рублей.

-

Вычитает НДС, который уплатил мельнику (20 рублей). К уплате в бюджет: 30 рублей - 20 рублей = 10 рублей.

4. Магазин продает хлеб вам. Покупает булку за 150 рублей (уже с НДС 30 рублей). Продает ее вам, конечному покупателю, за 200 рублей.

-

НДС с этой продажи = 200 рублей × 20% = 40 рублей.

-

Вычитает НДС, который уплатил пекарю (30 рублей). К уплате в бюджет: 40 рублей - 30 рублей = 10 рублей.

Итог: Каждый бизнес заплатил по 10 рублей в бюджет. Общая сумма НДС, ушедшая в бюджет = 40 рублей.

Именно вы, как конечный покупатель, в итоге оплатили весь этот налог в размере 40 рублей, так как он уже был включен в цену булки 200 рублей.

Это может показаться запутанным, но на практике НДС — это механизм, при котором бизнесы получают деньги от своих покупателей, но затем обязаны передавать эту сумму в налоговую.

Краткая формула НДС выглядит так:

-

Исходящий НДС 一 налог, который вы начисляете на свои товары/услуги.

-

Входящий НДС 一 налог, который вам предъявляют ваши поставщики.

Кто обязан платить НДС?

НДС обязаны платить все налогоплательщики на общей системе налогообложения (ОСНО), а также те, кто осуществляет операции, подлежащие обложению этим налогом (например, импортеры или налоговые агенты).

Если ваш бизнес является плательщиком НДС, вы берете на себя роль налогового агента: включаете сумму налога в стоимость своих товаров или услуг, тем самым делая их дороже для конечного покупателя. Эту сумму вы должны документально оформлять в УПД.

Ваша ключевая обязанность — ежеквартально отчитываться перед государством. Вы подаете налоговую декларацию, где рассчитываете налог к уплате как разницу между НДС, полученным от ваших покупателей, и НДС, который вы сами уплатили поставщикам. Именно эту разницу вы и перечисляете в бюджет.

Важно: даже если вы работаете на УСН, при превышении лимита по доходам вы автоматически становитесь плательщиком НДС, но не переходите на общую систему налогообложения. Это означает, что вы обязаны уплачивать НДС в бюджет, но не имеете права на налоговый вычет.

Как НДС влияет на прибыль бизнеса

Сам по себе НДС не является расходом компании-плательщика и не учитывается при расчете налога на прибыль. Однако он оказывает сильное косвенное влияние на денежные потоки и конечную финансовый результат.

Компания выступает проводником налога. Она перечисляет в бюджет не всю сумму НДС от покупателей, а лишь разницу между исходящим и входящим налогом.

Суммы НДС, которые компания платит поставщикам и получает от покупателей, не включаются в доходы и расходы при расчете налога на прибыль. Учитываются только суммы без НДС. Поэтому в декларации по налогу на прибыль НДС невидим. Прямо на размер прибыли он не влияет.

Рассмотрим, как НДС реально влияет на финансовое состояние компании.

-

Влияние на цены и конкурентоспособность

-

Для B2B-сегмента: влияние минимально, так как ваш покупатель-компания примет ваш НДС к вычету. Цена для него будет учитываться без НДС.

-

Для B2C-сегмента: влияние существенное. Ваш товар становится на 20% дороже для покупателя, который не может вернуть НДС. Это может снизить спрос и, как следствие, вашу выручку и прибыль. Вы проигрываете в цене компаниям на УСН, которые могут продавать дешевле.

-

Влияние на денежные потоки — это самый болезненный аспект НДС

-

Ситуация 1: вы платите поставщику аванс. Вы перечисляете ему сумму, включая НДС. Принять этот НДС к вычету вы сможете только после того, как получите от него товар и УПД. До этого момента ваши деньги заморожены.

-

Ситуация 2: покупатель задерживает оплату. Вы уже отгрузили товар, начислили НДС к уплате и должны перечислить его в бюджет до 25-го числа следующего месяца. Но деньги от покупателя вы еще не получили. Вам приходится платить налог из своих оборотных средств, что создает кассовый разрыв и снижает финансовую устойчивость.

-

Риски и административная нагрузка

-

Штрафы. Ошибки в расчетах, декларациях или в УПД ведут к огромным штрафам и пени, которые уже являются прямым расходом и снижают прибыль.

-

Вычеты под вопросом. Если налоговая откажет в принятии входящего НДС к вычету (например, из-за ошибок в документах контрагента), вам придется заплатить в бюджет больше, что напрямую ударит по деньгам.

Таким образом, НДС не съедает прибыль напрямую, но создает значительные риски для оборотных средств и повышает фискальные риски для бизнеса.

Почему все говорят про изменение НДС и как это повлияет на мой бизнес

С 2026 года российских предпринимателей ждут значительные изменения в налоговом законодательстве, которые затронут компании на всех режимах налогообложения. Реформа НДС — одно из самых обсуждаемых нововведений, способное серьезно повлиять на финансовые потоки и конкурентные позиции бизнесов. Давайте разберемся, что именно меняется и как к этому подготовиться.

-

Повышение ставки НДС. С 2026 года основная ставка налога вырастет с 20% до 22%. Изменение коснется всех отгрузок начиная с 1 января 2026 года.

-

Новые обязанности для упрощенцев. Компании на УСН с годовым доходом свыше 10 млн рублей автоматически становятся плательщиками НДС. Это решение связано с снижением порога для освобождения от НДС с 60 млн рублей до 10 млн рублей.

-

Налогообложение ПО. Передача программного обеспечения из российского реестра теперь будет облагаться НДС.

-

Продление льгот для туризма. Освобождение от НДС для внутренних туристических услуг продлено до 2030 года.

-

Обновление правил оформления УПД. Вместо реквизитов свидетельства о госрегистрации ИП будет указывать ОГРНИП.

-

Форму и порядок выставления УПД теперь будет определять ФНС.

Эти изменения затронут бизнесы, чьи операции попадают под НДС — от производственных компаний до малого бизнеса в B2C.

Как это повлияет на бизнес?

Перейдем к конкретным последствиям, которые почувствуют предприниматели в разных сферах деятельности:

-

Для компаний, работающих с НДС:

-

Увеличится сумма налога к уплате. Если все вычеты можно применить, повышение ставки не повлияет на налоговую нагрузку напрямую. Но при частичном вычете или фиксированных ценах часть налога может лечь на прибыль.

-

Возрастает нагрузка на оборотные средства. Из-за увеличения сумм НДС, которые проходят через расчеты, возможны кассовые разрывы.

-

Потребуется обновить прайс-листы, договоры и бухгалтерские системы. Важно, чтобы ставка 22 % корректно отображалась в учете и документах.

-

Для бизнеса в сфере IT:

-

ПО из российского реестра подорожает для конечных потребителей.

-

Снизится ценовое преимущество отечественного софта.

-

Для туроператоров:

-

Продление льготы сохранит конкурентные цены на внутренний туризм.

-

Появится certainty для долгосрочного планирования до 2030 года.

-

Для компаний на УСН:

-

При превышении лимита в 10 млн рублей придется вести полный налоговый учет.

-

Возрастет административная нагрузка и стоимость обслуживания бизнеса.

Что делать предпринимателям

Начинать подготовку к новым правилам стоит уже сегодня — это поможет минимизировать риски и сохранить стабильность бизнеса в период налоговых изменений.

Финансовый прогноз

Первым делом нужно оценить масштаб предстоящих изменений. Проведите детальное моделирование сценариев. Учтите дополнительные факторы:

-

Оцените, как повышение НДС повлияет на спрос: в B2C-сегменте это может привести к снижению объемов, если налоговая нагрузка полностью ложится на покупателя.

-

Изменение поведения конкурентов на разных налоговых режимах.

-

Увеличение стоимости заемных средств для покрытия кассовых разрывов.

«Секреты управления финансовыми потоками» в удобном формате EPUB.

Автор — Лариса Плотницкая, консультант по управлению финансами, преподаватель программы MBA.

Документооборот: готовим базу заранее

До 1 декабря 2025 года необходимо полностью обновить документооборот. Начните с аудита:

-

Составьте реестр всех типовых договоров.

-

Выявите шаблоны УПД и актов.

-

Проанализируйте интеграции с контрагентами.

Особое внимание уделите автоматизации. Запланируйте тестовые прогоны всех процессов.

Цепочка поставок

Уже сегодня начинайте переговоры с ключевыми партнерами. Обсуждайте:

-

Условия перехода на новые цены.

-

Возможность сохранения текущих цен для стратегических партнеров.

-

Заключение долгосрочных договоров на специальных условиях.

Разработайте гибкую стратегию ценообразования. Подготовьте несколько сценариев:

-

Полное перенесение роста НДС на конечную цену.

-

Частичное поглощение затрат компанией.

-

Сезонные и акционные предложения для смягчения перехода.

Финансовая безопасность

Рекомендуемый размер финансового резерва — 3-6 месяцев дополнительной налоговой нагрузки плюс 20% на непредвиденные расходы. Формировать резерв лучше постепенно, равными долями в течение 2025 года.

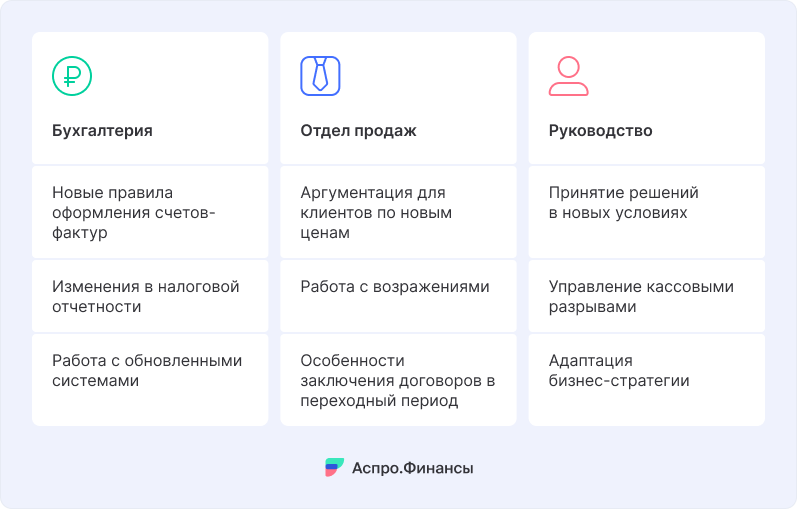

Персонал

Разработайте программу обучения для разных отделов.

Система мониторинга изменений

Назначьте ответственного за отслеживание законодательных изменений. Подпишитесь на официальные рассылки ФНС и Минфина, профильные новостные ресурсы, отраслевые ассоциации и объединения.

Проводите ежемесячные совещания по адаптации бизнес-процессов к актуальным требованиям.

Главный принцип успешного перехода: начинайте подготовку сейчас. Каждый месяц отсрочки увеличивает риски и потенциальные потери. Системный подход к изменениям не только защитит от финансовых потерь, но и создаст конкурентные преимущества для вашего бизнеса в новых условиях.

о бизнес-образовании, обучении персонала и саморазвитии — в нашем телеграм-канале.